فاجعه در کفایت سرمایه ۶ بانک دولتی/ داراییهای عمومی چگونه به جیب بانکهای زیانده سرازیر میشود؟ +اسناد

رویداد۲۴ هما حسینی: دادههای مربوط به نسبت کفایت سرمایه بانکهای دولتی نشان میدهد، به ویژه در سالهای اخیر، دولتها نسبت به ایفای وظایف خود نسبت به ارائه بهینه خدمات اعتباری به عوامل اقتصادی اعم از بنگاهها و خانوارها عملکرد قابل قبولی نداشته است.

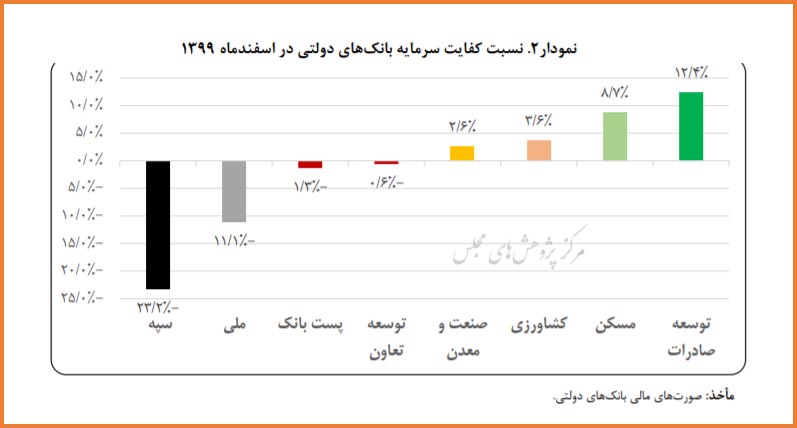

طبق ماده ۶ دستورالعمل محاسبه سرمایه نظارتی و کفایت سرمایه موسسات اعتباری، کفایت سرمایه بانکها و موسسات اعتباری غیربانکی باید حداقل ۸ درصد باشد. با وجود این، میانگین این شاخص براساس محاسبات مرکز پژوهشهای مجلس و براساس صورتهای مالی بانکهای دولتی، برابر منفی ۱.۱ درصد است. در این میان از ۸ بانک دولتی موجود در کشور، ۴ بانک با نرخ کفایت سرمایه منفی همراه است و کفایت سرمایه تنها دو بانک حداقل استاندارد قانونی است

به گزارش رویداد۲۴ بانکهایی همچون سپه، پست بانک و توسعه تعاون از جمله بانکهای دولتی هستند که با بحران کفایت سرمایه منفی مواجه هستند. بانک صنعت و معدن و بانک کشاورزی نیز گرچه کفایت سرمایهشان مثبت است، اما هنوز با داشتن کفایت سرمایه قانونی ۸ درصد فاصله دارند؛ بنابراین از بین بانکهای دولتی فقط دو بانک مسکن و توسعه صادرات هستند که توانستهاند طبق دستورالعمل بانک مرکزی مقداری بیشتر از ۸ درصد را برای این شاخص در عملکرد خود داشته باشند.

طبق ماده ۲۵ در صورتی که نسبت کفایت سرمایه بانکهای دولتی از ۴ درصد کمتر شود، بانک مرکزی موظف است موضوع را به هیات وزیران گزارش کند. طبق دادههای مرکز پژوهشها براساس این ماده ۶ بانک از ۸ بانک دولتی شامل گزارشدهی این بند میشوند. چراکه نسبت کفایت سرمایه آنها زیر ۴ درصد است.

بیشتر بخوانید: ۵۵ درصد مستغلات بانکها در اختیار یک بانک دولتی/ بانک صادرات با املاکش چه میکند؟

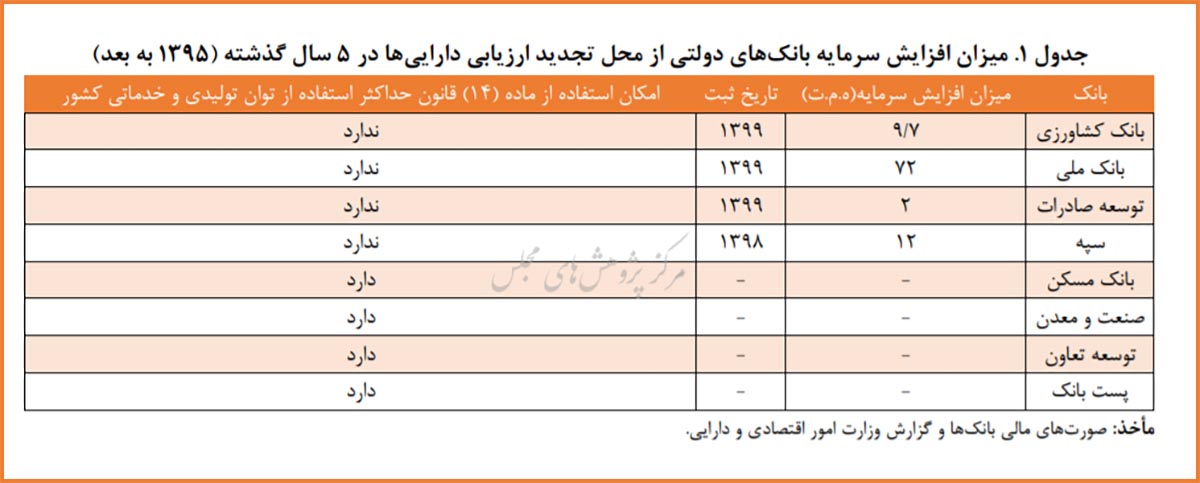

در چنین شرایطی یکی از راهکارها افزایش سرمایه است، اما دادههای مرکز پژوهشهای مجلس نشان میدهد، برخی از این بانکها شرایط قانونی برای افزایش سرمایه را ندارند. براساس قانون بانکها هر ۵ سال یک بار امکان افزایش سرمایه از محل مازاد تجدید ارزیابی داراییها بدون پرداخت مالیات را دارند. کاری که مثلا بانک توسعه صادرات انجام داده و حالا توانسته به نسبت کفایت سرمایه مثبت برسد.

البته درباره این راهکار که تبدیل به سنت بانکها برای نجات صورتهای مالیشان شده، بحث زیاد است. کارشناسان مرکز پژوهشهای مجلس معتقدند افزایش سرمایههایی که فاقد جریان نقد باشد، مانند از محل تجدید ارزیابی دارایی یا تهاتر بدهیها کمک بایستهای به توانمندسازی مالی بانکها تلقی نمیشود.

مهمترین بانکهایی که کفایت سرمایهشان زیر حداقل استاندارد قانونی است، بانک کشاورزی و بانک سپه هستند که حتی به لحاظ قانونی امکان افزایش سرمایه آن هم نه با تزریق نقدینگی بلکه از محل تجدید ارزیابی دارایی را ندارند. در چنین شرایطی دولت در لایحه بودجه ۱۴۰۱ به دنبال افزایش سرمایه بانکهای دولتی به صورت مستقیم از موجودی خزانه است.

بر اساس تصمیم هیات وزیران، دولت قرار است تا سقف ۳۰ هزار میلیارد تومان از سهام و سهم الشرکه خود در شرکتهای دولتی و اموال و منقول و غیرمنقول خود را به افزایش سرمایه بانکهای دولتی اختصاص دهد.

اولین ایرادی که مرکز پژوهشهای مجلس به این تصمیم دولت گرفته این است که معلوم نیست دولت قرار است سهام و اموال منقول و غیرمنقول خود را برای این کار واگذار کرده و بعد پولش را به بانکهای دولتی بدهد یا مستقیما آنها را به بانکها واگذار میکند. اگر مورد دوم باشد، خود این راهکار بحرانزاست چراکه منجر به افزایش داراییهای غیرنقدی بانکها میشود.

در صورتی که هدف از افزایش سرمایه بانکهای دولتی صرفا نباید اصلاح ظاهر صورت مالی این بانکها باشد بلکه کیفیت افزایش سرمایه باید منجر به ورودی جریان نقدشونده باشد. به گفته مرکزپژوهشها برنامه دولت در بودجه سال آینده حتی به صورت ظاهری هم توان تغییر وضعیت کفایت سرمایه این بانکها را ندارد، چون بی کیفیت و غیرنقدشونده است.